Erbschaftsteuer: Nicht für Superreiche

Julia Jirmann | Veröffentlicht am |

Die Erbschaft- und Schenkungsteuerstatistik für das Jahr 2021 ist erschienen. Abermals wird deutlich: Die Erbschaftsteuerreform 2016 hat den Auftrag des Bundesverfassungsgerichts nicht erfüllt, die weitreichenden Privilegien für superreiche Unternehmenserben einzudämmen. Das ist eine Gefahr für die Demokratie.

Immer wieder wurden in der Vergangenheit die Ausnahmen für Betriebsvermögen bei der Erbschaftssteuer als zu weitreichend und damit für verfassungswidrig erklärt. In Reaktion auf die Urteile hat der Gesetzgeber nachgebessert. In Folge wirksamer Lobbyarbeit wurden allerdings nur Schönheitskorrekturen am Gesetz vorgenommen und sogar neue umfangreiche Privilegien und Umgehungsmöglichkeiten für Superreiche geschaffen. Wenige Jahre nach der Reform 2016, da nun zunehmend Fälle nach neuem Recht veranlagt werden, schlägt sich das immer deutlicher in der Erbschafts- und Schenkungsteuerstatistik (EUS) nieder.

Zwar werden in Deutschland jährlich aktuell bis zu 400 Milliarden Euro vererbt und verschenkt, im Jahr 2021 wurden davon aber nur knapp 118 Milliarden Euro Vermögen (2020: 84 Milliarden) von Finanzämtern veranlagt. Grund dafür, dass rund zwei Drittel des gesamten Transfervolumens nicht erfasst werden, sind zunächst die hohen persönlichen Freibeträge zwischen engen Verwandten, die sich alle 10 Jahre erneuern (500.000 Euro bei Ehepartnern/Lebenspartnern und 400.000 Euro bei Kindern). Denn es werden nur Erwerbe vom Finanzamt und damit in der Statistik erfasst, die über den Freibeträgen liegen. Zudem werden auch nicht alle Vermögensübertragungen oberhalb des Freibetrags dem Finanzamt gemeldet.

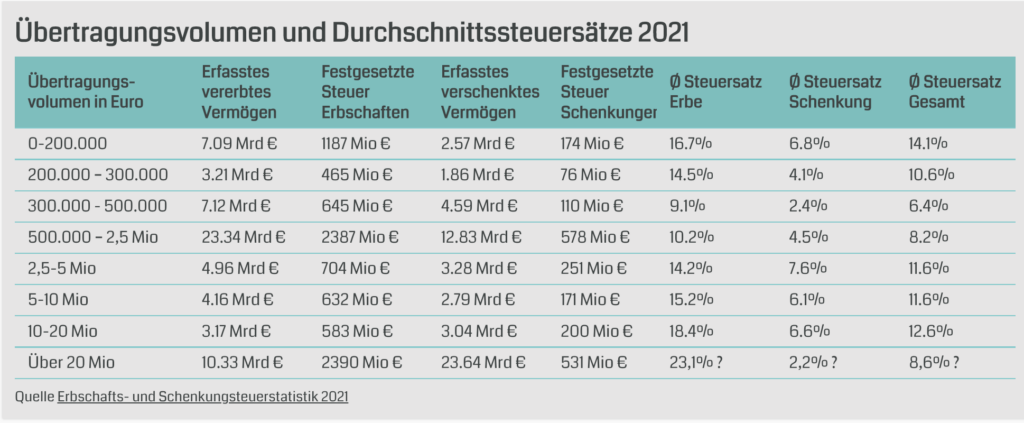

Insgesamt wurden im Jahr 2021 11 Milliarden Euro Steuern festgesetzt. Der durchschnittliche Steuersatz liegt damit bei knapp 9,4 Prozent im Vorjahr waren es 10,1 Prozent. Setzt man das Steueraufkommen ins Verhältnis zum geschätzten gesamten Transfervolumen von 400 Milliarden Euro, fallen auf Erbschaften und Schenkungen gerade einmal 2,7 Prozent Steuern an – auf ein zu versteuerndes Einkommen aus Arbeit von 40.000 Euro hingegen rund 20 Prozent.

Wer mehr bekommt, zahlt weniger

Dass die Steuer in der aktuellen Form weder effektiv noch gerecht ist, zeigt sich neben dem niedrigen Steueraufkommen aber vor allem in der Regressivität der Steuerlast. Das heißt: Wer viel erbt oder geschenkt bekommt, zahlt einen niedrigeren Steuersatz. Wer weniger bekommt, einen deutlich höheren. Die Ursache dafür, dass die eigentlich geltenden Steuersätze von bis zu 50 Prozent auf große Übertragungen zwischen Nichtverwandten, keine Anwendung finden, sind die umfangreichen Ausnahmen und Gestaltungsmöglichkeiten im Zusammenhang mit Betriebsvermögen. So fällt der mit Abstand niedrigste durchschnittliche Steuersatz auf Schenkungen von über 20 Millionen Euro an. Im Jahr 2021 beträgt er gerade einmal 2,2 Prozent (oder 0,3 Prozent – gleich mehr dazu) und ist damit deutlich niedriger als im Vorjahr (6,1 Prozent). Schenkungen lassen sich steuerlich besser planen als Erbschaften, deshalb ist der Steuersatz hier besonders niedrig. Kleinere Schenkungen wurden hingegen mehr als doppelt so hoch besteuert.

Zehn „bedürftige“ Großerben erhalten knapp eine halbe Milliarde Euro Steuererlass

Eine Zahl fehlt aber in der EUS 2021 gänzlich: der Steuererlass bei Super-Übertragungen aufgrund von Bedürftigkeit. Das Bundesverfassungsgericht hat bei der letzten Überprüfung eine Obergrenze für die Verschonung von unternehmerischen Vermögen gefordert. Demnach darf für Erwerbe über einem Wert von 90 Millionen Euro die übliche Verschonung (Regel- und Optionsverschonung – Erläuterung dazu siehe unten) nicht mehr angewendet werden (bzw. ab 26 Millionen Euro nicht mehr uneingeschränkt). Aufgrund erfolgreicher Lobbyarbeit wurde im Gegenzug dazu für Groß-Erwerbe über 26 Millionen Euro eine neue Befreiungsmöglichkeit eingeführt: die Verschonungsbedarfsprüfung. Demnach können Erwerber*innen den Erlass der Erbschaftsteuer beantragen, soweit für die Begleichung der Steuerschuld kein sog. verfügbares Vermögen vorhanden ist, sie also „bedürftig“ sind. Durch gezielte Gestaltung ist es jedoch möglich, das verfügbare Vermögen in begünstigtes Vermögen umzustrukturieren oder Groß-Übertragungen gezielt auf „arme“ Kinder oder Familienstiftungen vorzunehmen, die kein verfügbares Vermögen zur Begleichung der Steuer haben.

Da nun in diesen Fällen zunächst die Steuer festgesetzt und erst auf Antrag erlassen wird, sind die Vermögen, die aufgrund der Verschonungsbedarfsprüfung unversteuert bleiben, in der Statistik (bisher) nicht zu erkennen. Für das Jahr 2021 wurden auf unsere Anfrage nun erstmals Zahlen zur Bedarfsprüfung vom statistischen Bundesamt herausgegeben: Demnach ist im Jahr 2021 in zehn Fällen ein Steuererlassbescheid aufgrund von Bedürftigkeit bei Groß-Erwerben ergangen. Diese zehn Erwerber*innen erhielten insgesamt einen Steuererlass von knapp einer halben Milliarde Euro. Das übertragene Vermögen dürfte zwischen 1 und 1,5 Milliarden Euro betragen haben. Das Statistische Bundesamt hat keine Informationen darüber, auf welches Festsetzungsjahr sich der Steuererlass bezieht. Fakt ist aber ein Steuererlass von über 450 Millionen Euro, wirkt sich stark auf die Steuerätze sämtlicher Jahre aus. Wenn man etwa davon ausgeht, dass diese 10 Übertragungen Schenkungen waren, die zunächst im Jahr 2021 festgesetzt wurden (Schenkungen, weil diese bei Groß-Erwerben den deutlich überwiegenden Teil ausmachen), dann lag der Steuersatz auf Schenkungen über 20 Millionen Euro im Jahr 2021 nicht bei 2,2 Prozent, sondern bei gerade einmal 0,34 Prozent. Damit wäre der Durchschnittssteuersatz auf Übertragungen dieser Größenkategorie niedriger als in den Jahren vor dem Urteil des Bundesverfassungsgerichtes. Sollte sich der Steuererlass auf Schenkungen des Festsetzungsjahres 2020 beziehen, dann würde der Steuererlass statt bei 6,1 Prozent bei 0,6 Prozent liegen.

Weil diese Super-Verschonung erst seit 2016 möglich ist und die Bearbeitung dieser komplexen Fälle bei den Finanzämtern vier Jahre und länger dauern kann, dürfte sich das Ausmaß erst in den Statistiken der nächsten Jahre widerspiegeln. Zumindest dann, wenn die Erlass-Volumen künftig in die Statistik aufgenommen werden.

Unternehmensübertragungen verdoppeln sich im Jahr 2021

Mit der EUS 2021 wird zudem deutlich, dass die Unternehmensübertragungen wieder kräftig ansteigen: Im Vergleich zum Vorjahr haben sie sich verdoppelt. Die Schenkungen von Vermögen über 26 Millionen Euro haben sich sogar verfünffacht. Der Großteil der Riesen-Schenkungen bleibt dabei steuerfrei. Im Jahr 2021 hat ein Gesamtvermögen von 36,6 Milliarden Euro durch die Privilegien für Firmenerben gänzlich unversteuert den Eigentümer gewechselt. Transfers von über 20 Millionen Euro waren dabei zu 72 Prozent steuerfrei, im Jahr 2020 waren es 67 Prozent. Dabei hat sich die Zahl der Erwerbenden, die die Ausnahmen in Anspruch genommen haben, im Vergleich zum Vorjahr sogar verringert (von 28.034 auf 27.310). Das bedeutet: Die Steuersubvention, die einzelne Erb*innen und Beschenkte bekommen haben, fiel etwa doppelt so hoch aus.

Subventionsbericht unterschätzt Volumen

Die Steuersubvention für Firmenerben dürfte damit deutlich höher ausfallen als bisher angenommen. Der aktuelle Subventionsbericht der Bundesregierung aus dem Jahr 2021, der die Ausnahmen für die Firmenerben bei der Erbschaftsteuer als größte aller Steuersubventionen listet (seit 2009 über 70 Milliarden Euro), schätzt das Volumen für 2021 auf Grundlage der EUS 2019. Im Jahr 2019 lagen die steuerfreien Unternehmensübertragungen aber nur bei 23,1 Milliarden Euro (2021: 36,6 Milliarden) und eine abgeschlossene Verschonungsbedarfsprüfung gab es bis dahin noch nicht. Es ist davon auszugehen, dass das Subventionsvolumen für 2021 statt der geschätzten 5,4 Milliarden Euro bei rund 10 Milliarden lag.

Derzeit erhalten die reichsten 10 Prozent der Gesellschaft die Hälfte des Erb- und Schenkungsvolumen, während die ärmere Hälfte leer ausgeht. Allein ein Viertel des gesamten übertragenen Vermögens dürften auf die reichsten ein Prozent der Bevölkerung entfallen, etwa ein Achtel auf die reichsten 0,1 Prozent. Insbesondere das unternehmerische Vermögen ist hoch konzentriert und stellt den überwiegenden Anteil des Vermögens der Supereichen dar. Es verkehrt das Leistungsfähigkeitsprinzip ins Gegenteil, dass genau dort die mit Abstand größte Steuersubvention landet.

4 Kommentare

Erschreckend und ungerecht. Zwar wird staatlicherseits auch verschwendet, weil die Politiker und Beamten hierfür nicht haften müssen (so das ewige Lamentieren des Bundes der Steuerzahler), dies muss aber in Kauf genommen werden, wenn man bedenkt, was in den vergangenen Jahren dem Staat entgangen ist. Was wäre an öffentlichen Investitionen möglich gewesen und Förderung für sinnvolle Zwecke. Man hätte die erodierende Mittelschicht sogar etwas steuerlich entlasten können. Aber es wird nicht besser, wenn man den künftigen Kanzler hört: Steuern runter, Bürgergeld weg! In einer ZDF-Analyse wurde gesagt, dass die Nichtstudierten in den USA über Jahrzehnte keinerlei Wohlstandsgewinne erhielten und dass dies ein wichtiger Grund war für die Wiederwahl von Trump. Wenn es runtergeht oder stagniert, wird überall rechts gewählt – das ist mittlerweile wissenschaftlich belegt. Die Demokratien (eigentlich schon zum Teil Oligarchien) sind stark auf dem Rückzug. Wenn immer mehr fühlen, dass für sie nichts besser, sondern nur schlechter wird, dann geht die Zustimmung für das System gegen Null. Dann kommt wieder ein Zeitalter, wo Diktatoren, Fürsten, Könige, Zaren und Superreiche ohne irgendwelche Parlamente Staaten führen…

Hört man in Davos die redlichen und besorgten Milliardäre und Millionäre, Oxfam, Greepeace und die anderen? Europa braucht Einigkeit für zukunftsgerichtetes Handeln. Und hierfür vielleicht auch mehr finanzielle Mittel.